おはようございます。パンダです。イデコ(iDeco)いわゆる確定搬出年金を約5年間続けてきました。その途中経過を考察してみたいと思います。では今週もパンダの週間株式日記行ってみよ〜 ♫

イデコを5年続けてみた結果 実質年 8%、20%含み益

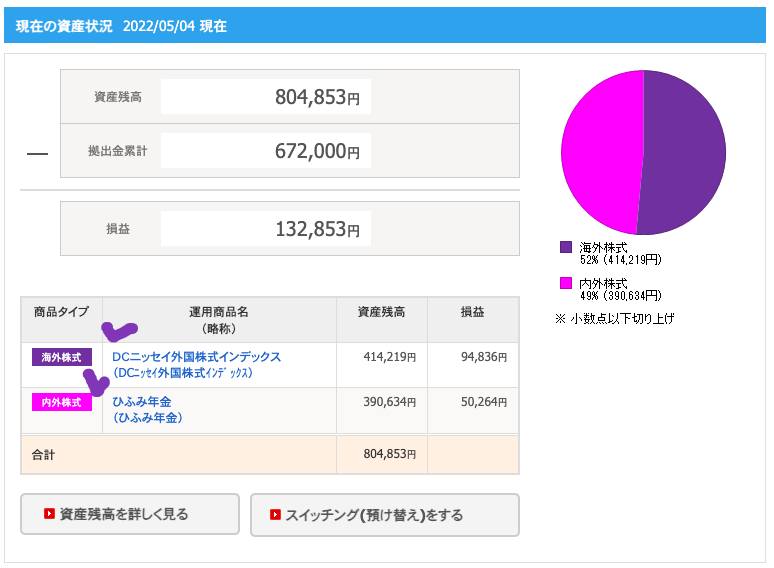

結果から言いますと毎月12,000円のイデコを約5年続けてみた結果は実質年利回りは 8%、投資額に対して20%含み益となっています。現時点で投資額672,000円に対し総額約80万円となっています。

僕の場合は毎月12,000円までの投資額(人により違います)となります。正直毎月12,000円ぽっちの投資で何がどうなるの? といった感じから始めました。ですが金額が100万円近くなってくると僕の中でもイデコに対する比重が変わってきました。その途中経過を考察してみたいと思います。

iDeco とは

厚生労働省-イデコとは.png)

iDeCo(個人型確定拠出年金)とは、公的年金にプラスして給付を受けられる私的年金制度の一つです。 公的年金と異なり、加入は任意となります。 加入の申込、掛金の拠出、掛金の運用の全てをご自身で行い、掛金とその運用益との合計額をもとに給付を受け取ることができます。

- 通常は利息・運用益から税金が引かれますが、iDeCoなら非課税

- 掛金が全額所得控除になるので、掛金が多いほど税金が軽くなる

- 年金受け取りなら公的年金等控除、一時金なら退職所得控除の対象

iDeCo の最大の魅力は引き出せないこと

よく迷うのがiDecoと積立NISAどちらで投資するか問題です。僕の経験から言いますと両方利用するのが得策だと思います。税優遇をiDecoと積立NISAの両方で受けるのが最良の選択肢となります。どちから一つを選んでと言われれば絶対「iDeco」となります。理由は強制的に口座から天引きされる事で掛け金が積み上がっていきます。また60歳まで基本引き出せないことが最大の魅力です。

人の心は揺れ動きます。株式相場が大暴落すれば「利益が出ている今のうちに利益を確定してしまおう」とか、株式相場が好調な時には「利益が出ているうちに利益を確定してしまおう」といった感情が湧きます。事実僕も積立NISAを長らくしていたんですが、新型コロナウィルスで大暴落したあと株価が戻ってきた時に一度全て売ってしまいました。

もちろんその時は僕の総投資額からみてリスク分散のためではあったのですが、これではインデックス投資をしている意味が無いですよね。その点 iDeCoは原則60歳まで引き落とせませんので強制的にインデックス投資の本来の目的である福利を得る事ができます。

積立福利計算をしてみよう

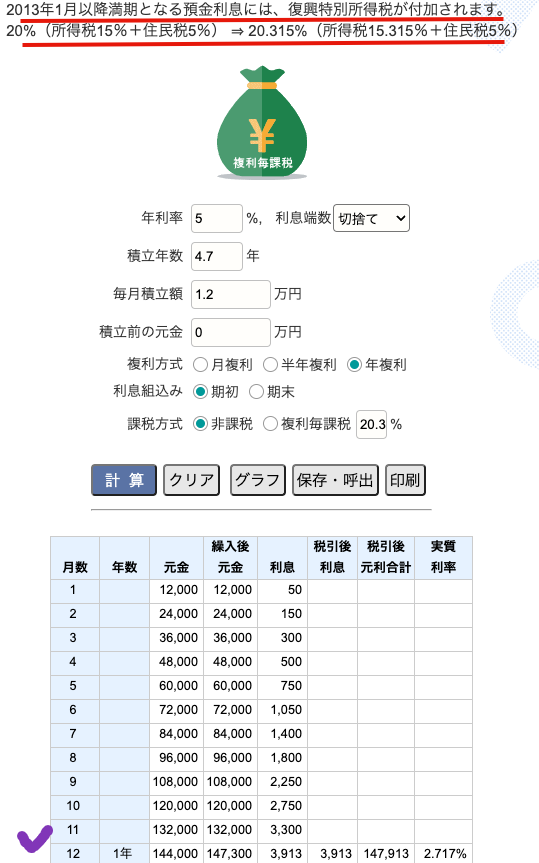

ネットの Keisan という計算サイトで簡単に積立福利計算ができます。毎月12,000円の積立金額で約5年の計算をしてみました。最初の一年目は144,000円の元金となります。利息は3,913円となります。

目的を完遂させる脅威の天引きシステム

何が大きいかと言いますと毎月12,000円のお金を積み立てる事が出来ているという事が一番大きいと思います。12,000円あれば美味しいお寿司も食べれますし、美味しい焼き肉も食べれます。彼女と遊びにも行けます。そんな誘惑を振り切って将来に投資できているという事が素晴らしい事実(結果)だと思うんです。

正直、2年目以降になるとiDeCoの事は忘れます。何故なら銀行口座から自動で天引きされて行くので、その存在さえも頭の中で希薄化していくのです。というより、毎月12,000円の掛け金が無い状態の生活設計にすっかり慣れてしまうという驚愕の生活習慣となるのです。

課税と非課税の大きな差が出てくる

.png)

さて、一度 iDeCoを初めてしまえば脅威の目的完遂システムで銀行口座から天引きされ、毎月チャリンチャリンとお金が増えて行くマネーマシンの完成となります。ここで大きく iDeCoのメリットが生きてきます。そう非課税です。

2013年1月以降預金利息には復興特別所得税なるものが付加されます。約20%(所得税15%+住民税 5%)もの税金が付加されるのです。預金利息にも税金が付加されるのです。要は全ての物に税金が付加されると考えてよいと思います。ですが iDeCoなら非課税です!

上のシュミレーション結果によりますと課税の場合には 34,924円の税金が付加されますが、iDeCoは非課税となりその分継続して投資金として残ることなるのです。

iDeCoを始める際の注意点3つ

- SBI証券か楽天証券ではじめよう

- 全米か全世界株インデックスに投資しよう

- 今日すぐに申し込もう

iDeCo を含むインデックス投資をする際に読んでおいて良い本だと思います。お勧めです。何が良いかって著書の約15年におよぶインデックス投資の経験が赤裸々に書かれております。15年もありますとその間にリーマンショックやら東日本大震災など、多くの株式相場の大暴落がありました。

当然インデックス投資も投資金が目減ります。その上でのインデックス投資です。参考になる本です。ぜひ読んでみて下さい。

信託報酬 (税込)はしっかり確認しよう

- DCニッセイ外国株式インデックス 信託報酬 0.154%/年

- VTI(楽天・全米株式インデックス・ファンド)信託報酬 0.162%/年

- レオス ひふみ年金 信託報酬 0.836%/年

- ウェルスナビ 信託報酬 1.000%/年

のちのち投資結果に大きな影響が出てくるのが信託報酬です。よく調べてから始めましょう。

ニッセイ DCニッセイ外国株式インデックス

SBI-DCニッセイ外国株式インデックス-220505.png)

日本を除く主要先進国の株式に投資することにより、MSCIコクサイ・インデックス(配当込み、円換算ベース)の動きに連動する投資成果を目指すインデックスファンドです。信託報酬水準が低いことからも年金運用に相応しいファンドとして選定。信託報酬 (税込)/年 信託報酬 0.154%

DCニッセイ外国株式インデックス

パンダの途中からiDeCo と積立NISAのメインにしたインデックス投資です。 新型コロナウィルス暴落で暴落しましたが、その後逆に暴騰してますね。ただ、ここにきて調整局面となっております。

SBI-DCニッセイ外国株式インデックス-220505-1y.png)

レオス ひふみ年金

SBI-ひふみ年金-220505.png)

市場価値が割安と考えられる銘柄を選別して投資を行うとともに、市場環境に応じて株式の組入比率を調整するアクティブ運用のファンドであり、中長期的な資産の成長が期待できるファンドとして選定。信託報酬 (税込)/年 信託報酬 0.836%

レオス-ひふみ年金

iDeCo を始めた時に投資していたファンドです。アクティブ・ファンドとなります。途中から日本を除く主要先進国の株式に投資するように転換しました。結果、それで良かったと思いますし、これからも継続していく予定です。

VTI(楽天・全米株式インデックス・ファンド)

楽天証券-VTI-220505.png)

VTI(楽天・全米株式インデックス・ファンド) 【 運用方針 】主として「バンガード・トータル・ストック・マーケットETF」に投資する。CRSP USトータル・マーケット・インデックス(円換算ベース)に連動する投資成果を目指す。原則、為替ヘッジは行わない。信託報酬 0.162%/年

VTI(楽天・全米株式インデックス・ファンド)

パンダの iDeCo と積立NISA以外の主力投資先となります。全米ほぼ丸々4,000社かな? に投資してます。

VTIというか最近の売れ筋のインデックス・ファンドは何が良いかって手数料が安いことですね。VTIの場合だと管理費用(含む信託報酬)は 0.162%、買付手数料なし(SBI証券)。ほとんど無料(ただ)みたいなもんです。Wealthnavi もやってるけど同じVTI買っているけど手数料 1%ですよ。ぼったくりです。ですのでウェルスナビ(7342)はムチャクチャ利益が出ているであろうから株買っています。

iDeCoを毎月12,000円を15年続けてみた結果

Keisan-my-iDeCo-after-15years.png)

最後にiDeCoを毎月12,000円を15年続けてみた結果を試算してみたいと思います。想定利回りは年利 5%計算です。上の計算結果のとおり総額320万円(予想)となります。過去5年ほど iDeCo をやってきましたが、十分可能な数字だと思います。これにより僕の介護施設の退職金が15年で約150万円ですから合わせて約470万円が僕が60歳の定年時の退職金と計算がたちます。

追記)人類最大の発明の「複利」とは

EL-BORDE-by-Nomura-福利とは.jpeg)

下記表は単利と複利、それぞれ30年運用した場合の違いをグラフで示しています。30年、年利5%で運用を続ければ、単利だと250,000円、複利だと432,200円(※)。その差は約1.7倍にも広がることになる。(※10円単位を四捨五入して表示)

なぜこうなるのか? ポイントは、利子を元本に組み入れ、大きくなった元本に対して利子を得ることで「金が金を儲ける」構造になっていることだ。考え方としては非常にシンプルだが、時間が経つにつれリターンは大きくなり、金額は雪だるま式に増えていく。かの天才博士のアインシュタインは「福利は人類最大の発明だ」と言ったそうです。

本当に福利はドライブをかけて増えていくのか継続して観察していきたいと思います。

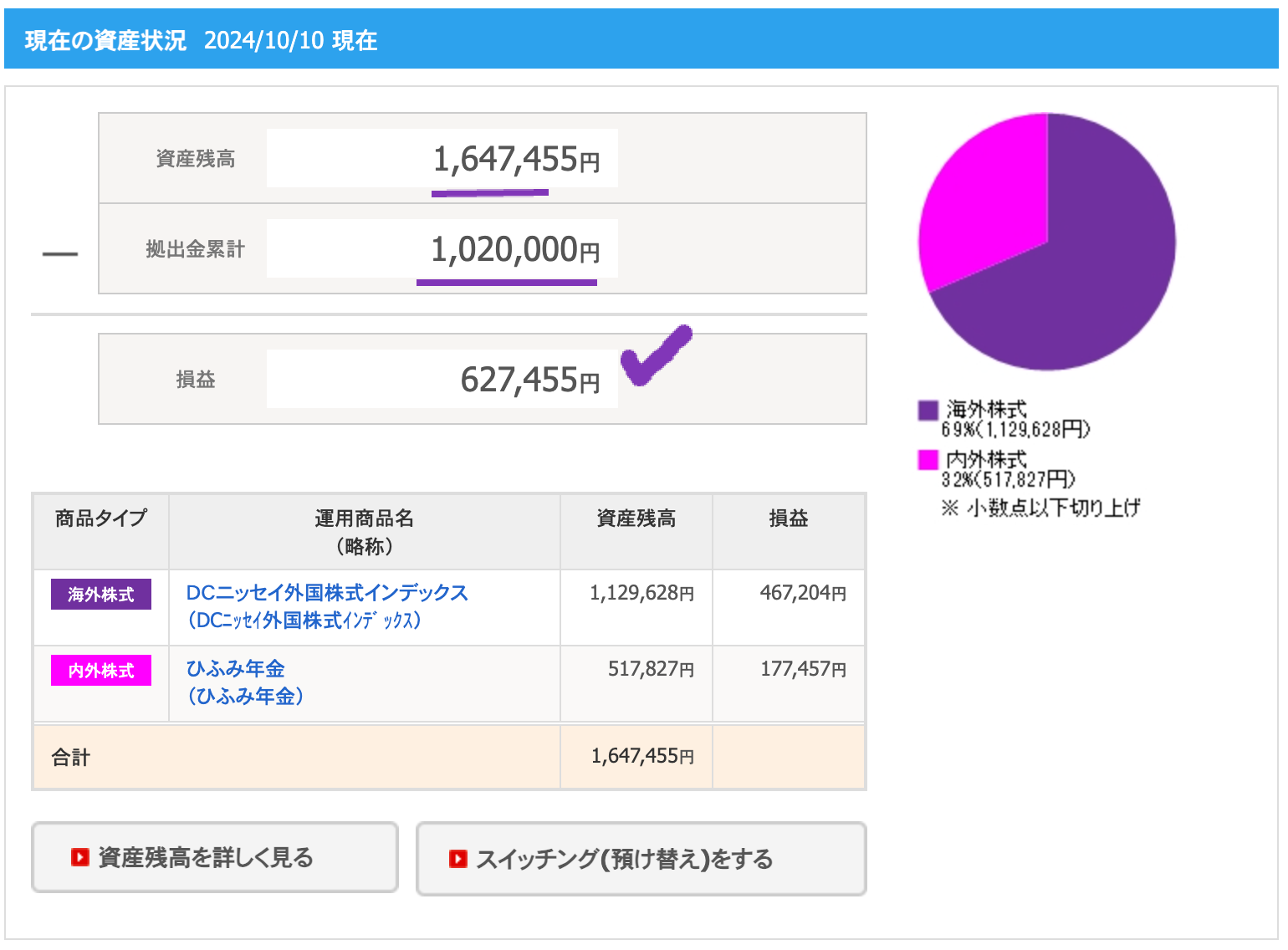

その後の運用成績(2024年10月時)164万円に

その後のイデコ収支となります。イデコを毎月12,000円、約7年と1ヶ月続けてみた結果は約164万円になりました! 実質年利 +15%、全体では +60%の利益です。

年利15%でまわるのならリスク負って不動産投資するよりも効率が良いですね。ぶっちゃけ築古戸建不動産投資よりズット稼げると思います。高配当株もやらない方が良いと思います。

搬出金 1,020,000円(毎月12,000円を約7年と1ヶ月)がなんと 1,647,455円にまで増えています。60%増で年利にするとなんと15%超えとなっています。少しづつ利益幅の上昇率が大きくなっているように見えますね。

複利の仕組みは、利子や利益が定期的に加算されることで成り立つんだ。単利とは異なり、複利では元本に加えられる利子や利益が継続的に増えていくため、時間が経つほど成果が蓄積される特徴があるんだよ。本当かな。継続してウォッチしていきたいと思います。

今日もブログをご覧頂き、ありがとうございました。ご覧になって頂いた方に少しでも参考になるブログでありたいと思っております。では、今日も良い一日をお過ごし下さい。パンダ Twitter パンダの株マイルール 毎週月曜日更新

ブログ村のランキングに参加してます。いつもクリック応援ありがとうございます。